Nota Editorului: Acest post a fost actualizat cu informații actuale. Citi este un partener de publicitate TPG.

- Citi card de numerar dublu-9433>

- * rating-ul cardului se bazează pe opinia editorilor TPG și nu este influențat de emitentul cardului.

- pentru cine este acest card?

- oferta de înscriere

- principalele beneficii și avantaje

- cum să câștigi

- cum să răscumpere

- ce carduri concurează cu cardul Citi Double Cash?

- linia de fund

Citi card de numerar dublu-9433>

Citi card de numerar dublu este una dintre cele mai simple și mai plină de satisfacții carduri de recompense cash-back. Cu câștiguri de până la 2% în numerar la toate achizițiile-1% atunci când cumpărați și încă 1% pe măsură ce plătiți — este dificil să bateți acest card fără taxă anuală. În plus, acum aveți opțiunea de a vă converti recompensele de rambursare în puncte de mulțumire. Rating-ul cardului*:

* rating-ul cardului se bazează pe opinia editorilor TPG și nu este influențat de emitentul cardului.

cardul Citi Double Cash este unul dintre cele mai bune carduri cash-back, deoarece câștigă până la 2% cash back la toate achizițiile (1% când cumpărați, plus 1% pe măsură ce plătiți), fără taxă anuală. Deși cardul face apel la mulți consumatori care preferă simplitatea recompenselor cash-back și a câștigurilor cu rată fixă, acesta poate fi, de asemenea, o alegere solidă pentru cei care maximizează deja punctele Citi ThankYou, deoarece puteți converti recompensele cash-back ale cardului în puncte ThankYou dacă dețineți și un card Citi Prestige sau un card Citi Premier . Informațiile pentru Citi Prestige au fost colectate independent de tipul punctelor. Detaliile cardului de pe această pagină nu au fost revizuite sau furnizate de emitentul cardului.

acest card nu este cel mai potrivit pentru toată lumea, totuși, mai ales că nu oferă un bonus de înscriere și are o taxă de tranzacție străină de 3%. Cu toate acestea, 2% cash back la fiecare achiziție fără limită a sumei de numerar înapoi pe care o puteți câștiga și nici o taxă anuală nu este o propunere de valoare destul de solidă. Să aruncăm o privire mai atentă.

nou la tipul de puncte? Înscrieți-vă la newsletter-ul nostru zilnic și consultați ghidul nostru pentru începători.

pentru cine este acest card?

dacă prețuiți banii înapoi, simplitatea și fără taxe anuale, atunci cardul Citi Double Cash este probabil cardul pentru dvs. Nu este nevoie să decideți ce card să utilizați pentru fiecare achiziție, așa cum ați face cu Chase trifecta, Amex trifecta sau mixul perfect de carduri cash-back fără taxe anuale, deoarece veți câștiga 2% cash back pentru fiecare achiziție — 1% când achiziționați și 1% când plătiți factura.

deși puteți utiliza cardul Citi Double Cash ca card cash-back, puteți, de asemenea, să vă convertiți banii înapoi în puncte ThankYou printr-un cont thankyou conectat. Dacă aveți, de asemenea, cardul Citi Premier sau cardul Citi Prestige, acest lucru deblochează posibilitatea de a vă transfera punctele către Partenerii Aerieni și de a răscumpăra pentru zboruri.

dacă sunteți în căutarea unui card de utilizat pentru achiziții în afara S. U. A., totuși, acesta nu va fi cardul pentru dvs., deoarece are o taxă de tranzacție străină de 3%.

lectură înrudită: cele mai bune carduri de credit pentru cheltuielile de zi cu zi

oferta de înscriere

Citi Double Cash Card nu oferă un bonus de înscriere, dar oferă o introducere 0% APR pentru primele 18 luni pentru transferurile de sold. Transferurile de sold trebuie finalizate în primele patru luni de la deschiderea contului pentru a profita de introducerea 0% APR și va trebui să plătiți o taxă de 5 USD sau 3% din soldul pe care îl transferați (oricare dintre acestea este mai mare). După perioada introductivă APR, variabila APR este de 13,99% – 23,99% în funcție de bonitatea dvs. Rețineți că nu veți câștiga bani înapoi la transferurile de sold. Dacă transferați un sold, dobânda va fi percepută pentru achizițiile dvs., cu excepția cazului în care plătiți întregul sold (inclusiv transferurile de sold) până la data scadentă în fiecare lună.

legate de: Top nu-anual-taxa de carduri de credit cu un 0% intro APR

principalele beneficii și avantaje

din păcate, Citi Double Cash Card nu oferă multe beneficii standout sau avantaje. Cu toate acestea, veți avea acces la Citi Concierge, care poate fi o modalitate ușoară și convenabilă de a obține ajutor cu călătoriile, cumpărăturile, mesele, divertismentul și nevoile de zi cu zi. În Plus, veți avea acces la următoarele avantaje:

- plata fără contact cu cardul Citi activat cu cip fără contact

- acces la Citi Entertainment, care oferă acces special pentru a cumpăra bilete la mii de evenimente

- abonament gratuit ShopRunner, care oferă transport gratuit de două zile și returnări gratuite pentru articolele eligibile atunci când faceți cumpărături la peste 140 de magazine online

- vedeți scorul FICO

- protecție împotriva furtului de identitate care ajută la eliminarea îngrijorării furtului de identitate prin monitorizarea și alertarea deținătorilor de carduri dacă se găsește o activitate suspectă

- serviciile gratuite ale Citi identity theft Solutions dacă informațiile dvs. personale au fost furate pentru a comite fraude sau furt

legate de: beneficiile cardului de Credit se schimbă: Ce se întâmplă?

cum să câștigi

cardul Citi Double Cash este popular cu mulți deținători de carduri, deoarece rata de câștig este consecventă, nu există bonusuri de categorie și nu există nicio limită pentru banii înapoi pe care îi puteți câștiga. Câștigul salarial este simplu: câștigați 1% atunci când efectuați o achiziție și încă 1% atunci când plătiți extrasul. Acest lucru înseamnă că puteți câștiga în mod eficient 2% înapoi.

cu toate acestea, contul dvs. de card trebuie să fie curent pentru a câștiga recompense. Aceasta înseamnă că trebuie să plătiți cel puțin plata minimă datorată până în prima zi a fiecărei perioade de facturare — deși este cea mai bună practică să plătiți întotdeauna extrasul integral, dacă este posibil. De asemenea, soldul dvs. de recompense în numerar va expira dacă nu ați câștigat niciun fel de bani înapoi la achiziții sau bani înapoi la plăți timp de 12 luni.

legate de: Cele mai bune carduri de credit cash-back

cum să răscumpere

istoric, Citi Double Cash Card câștigat numai recompense cash-back. Aveți în continuare următoarele trei opțiuni pentru a obține bani înapoi odată ce soldul recompenselor în numerar ajunge la cel puțin 25 USD:

- solicitați un cec de cel puțin 25 USD, până la soldul total de recompense în numerar în momentul în care valorificați

- valorificați pentru un extras de credit în contul cardului dvs. pentru cel puțin 25 USD, până la soldul total de recompense în numerar în momentul în care valorificați

- valorificați pentru un credit în contul de economii sau de verificare Citi conectat sau într-un cont de verificare din care ați plătit o factură de card de Credit Citi de cel puțin două ori

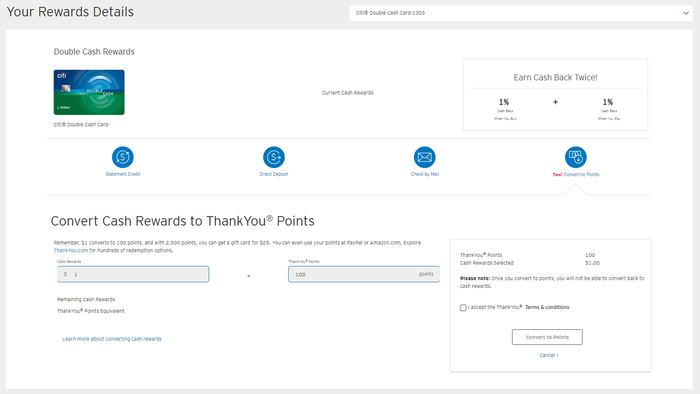

acum Puteți, de asemenea, să vă convertiți banii înapoi în puncte de mulțumire printr-un cont de mulțumire conectat, atâta timp cât soldul recompenselor în numerar este de cel puțin 1 USD. Prin această conversie, $ 1 de recompense în numerar devine 100 Citi ThankYou puncte. Modul în care puteți utiliza punctele dvs. variază în funcție de faptul dacă aveți și un Card Citi Premier sau Citi Prestige Card Citi.

dacă aveți un Card Citi Premier sau un Card Citi Prestige asociat cu aceeași conectare ca și cardul Citi Double Cash, puteți combina puncte convertite din recompense cash Citi Double Cash Card cu puncte câștigate pe Citi Premier sau Citi Prestige. Apoi, puteți răscumpăra aceste puncte ca și cum ar fi fost câștigate de Citi Premier sau Citi Prestige. În special, vă puteți transfera punctele către o varietate de parteneri de transfer aerian. Pe baza evaluării de către TPG a punctelor Citi ThankYou la 1,7 cenți fiecare, Acest lucru înseamnă că puteți câștiga un randament efectiv de 3,4% atunci când cumpărați și plătiți cu cardul Citi Double Cash.

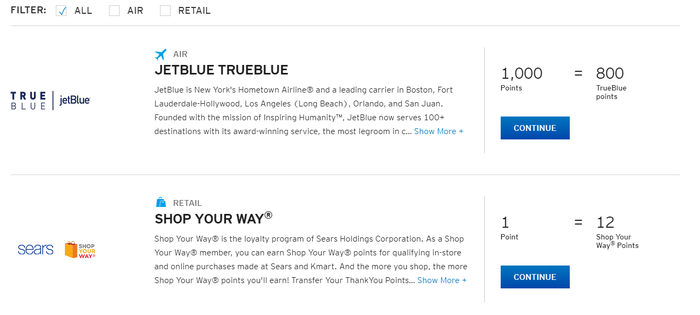

dacă nu îți combini punctele cu un cont ThankYou Rewards asociat cu un Card Citi Premier sau Citi Prestige Card, punctele Citi ThankYou vor avea mai puține opțiuni de răscumpărare. În schimb, singurii parteneri de transfer pe care îi veți vedea sunt JetBlue și Sears — niciunul dintre aceștia nu va oferi o valoare deosebit de bună.

Related: răscumpărarea Citi ThankYou puncte pentru valoarea maximă

ce carduri concurează cu cardul Citi Double Cash?

Citi Double Cash Card concurează cu alte carduri de câștig fără taxă anuală, cu rată fixă, cum ar fi Chase Freedom Unlimited și Capital One card de credit Quicksilver pentru recompense în numerar. Pentru a vedea cum se acumulează cardul Citi Double Cash pentru un consumator care este interesat să utilizeze doar un card de câștig cu rată fixă fără taxă anuală pentru toate cheltuielile sale, consultați tabelul de mai jos.

în scopul acestei comparații, am folosit datele Biroului de Statistică a muncii din 2018 privind cheltuielile consumatorilor pentru consumatorul mediu. Am presupus că singurele cheltuieli plătibile cu un card de credit sunt alimente (7.923 USD), îmbrăcăminte și servicii (1.866 USD), combustibil (2.109 USD), divertisment (3.226 USD) și produse și servicii de îngrijire personală (768 USD). Dacă toate aceste cheltuieli sunt plătite cu un card de credit, atunci consumatorul mediu ar pune 15.892 USD pe cardul său de credit anual.

| Citi Double Cash Card | Chase Freedom Unlimited | Capital One Quicksilver Cash Rewards Card de Credit | |

| bonus de înscriere | N/a | 200 USD după ce ați cheltuit 500 USD pentru achiziții în primele trei luni | 200 USD după ce ați cheltuit 500 USD pentru achiziții în primele trei luni de la deschiderea contului |

| taxă anuală | $0 | $0 | $0 |

| câștig forfetar | 2% | 1.5% | 1.5% |

| Anul 1

Anul 1 când este convertit în puncte și transferat partenerilor de călătorie |

$317 | $388 | $388

n / a |

| Anul 2 (net)

Anul 2 (net) atunci când este convertit în puncte și transferat partenerilor de călătorie |

$317 ($634)

$540 ($1,080) |

$238 ($626)

$476 ($1,252) |

$238 ($626)

n / a |

| Anul 3 (net)

Anul 3 (net) atunci când este convertit în puncte și transferat partenerilor de călătorie |

$317 ($951)

$540 ($1,620) |

$238 ($864)

$476 ($1,728) |

$238 ($864)

n / a |

| Anul 4 (net)

Anul 4 (net) atunci când este convertit în puncte și transferat partenerilor de călătorie |

$317 ($1,268)

$540 ($2,160) |

$238 ($1,102)

$476 ($2,204) |

$238 ($1,102)

n / a |

| anul 5 (net)

anul 5 (net) atunci când este convertit în puncte și transferat partenerilor de călătorie |

$317 ($1,585)

$540 ($2,700) |

$238 ($1,340)

$476 ($2,680) |

$238 ($1,340)

n / a |

după cum puteți vedea, Citi Double Cash Card depășește cu ușurință recompensele în numerar Quicksilver după primul an, dacă aveți și cardul Citi Premier sau Citi Prestige și intenționați să convertiți recompensele în numerar ale cardului dublu în puncte Citi ThankYou și apoi transferați către Partenerii Aerieni. Cardul Citi Double Cash depășește, de asemenea, recompensele în numerar Quicksilver după al doilea an, dacă căutați doar recompense în numerar. Cu toate acestea, dacă intenționați să călătoriți la nivel internațional cu cardul dvs. de credit, Cardul Quicksilver Cash Rewards poate fi o alegere mai bună, deoarece nu are taxe de tranzacție străine.

Citi Double Cash Card și Chase Freedom Unlimited sunt ambele promovate ca carduri cash-back, dar oferă posibilitatea de a vă converti recompensele cash-back în puncte transferabile dacă dețineți și carduri selectate. Am discutat deja cum funcționează acest lucru pentru cardul Citi Double Cash, dar dacă aveți un card de credit Chase Ultimate Rewards — Chase Sapphire Reserve, Chase Sapphire Preferred Card sau Ink Business Preferred Card de Credit — atunci puteți câștiga în mod eficient 1,5 puncte Chase Ultimate Rewards pe dolar cheltuit atunci când utilizați Chase Freedom Unlimited.

pe baza celor mai recente evaluări ale TPG, aceasta înseamnă că veți obține o rentabilitate de 3% a cheltuielilor zilnice. După cum puteți vedea în tabel, cardul Citi Double Cash depășește Chase Freedom Unlimited pe câștigurile de rambursare după al doilea an și pe punctele transferabile câștigând după al cincilea an-deși rețineți că Chase Freedom Unlimited vine acum cu categorii bonus suplimentare.

Related: puterea Chase Trifecta: Sapphire Reserve, ink Preferred și Freedom Unlimited

Citi Double Cash Card concurează, de asemenea, cu alte carduri de rambursare forfetară care au cerințe specifice de membru. Cardul Fidelity Rewards Visa Signature oferă 2% pentru toate achizițiile fără taxă anuală, dar necesită ca deținătorii de carduri să aibă un cont de fidelitate specific. O altă opțiune populară disponibilă pentru membrii Alliant Credit Union este cardul de credit Alliant Cashback Visa Signature, care oferă 2,5% la toate achizițiile și renunță la taxa anuală de 99 USD în primul an.

legate de: Cele mai bune carduri de credit cash-back fără taxă anuală

linia de fund

dacă sunteți în căutarea unui card de credit cash-back fără taxă anuală și nu doriți să vă faceți griji cu privire la bonusurile categoriei și să aflați cel mai bun card de credit pe care să îl utilizați pentru fiecare achiziție, cardul Citi Double Cash poate fi foarte bine cardul potrivit pentru dvs. În special, este minunat pentru cei care nu își folosesc cardul de credit la nivel internațional (deoarece există o taxă de tranzacție străină de 3%).

alternativ, dacă aveți Citi Premier card sau Citi Prestige Card Citi și vă bucurați de maximizarea punctelor Citi ThankYou, poate merita să vă înscrieți pentru Citi Double Cash Card. Acum Puteți converti recompensele în numerar câștigate de Citi Double Cash Card pentru a vă mulțumi puncte, astfel încât cardul Double Cash poate fi o modalitate excelentă de a acumula Puncte de mulțumire la achizițiile de zi cu zi.

se aplică aici pentru Citi Double Cash Card

raportare suplimentară de către Ben Octoctt J. Wilson

imagine prezentată de John Gribben/the points Guy.