Wert einer Firma – Definition

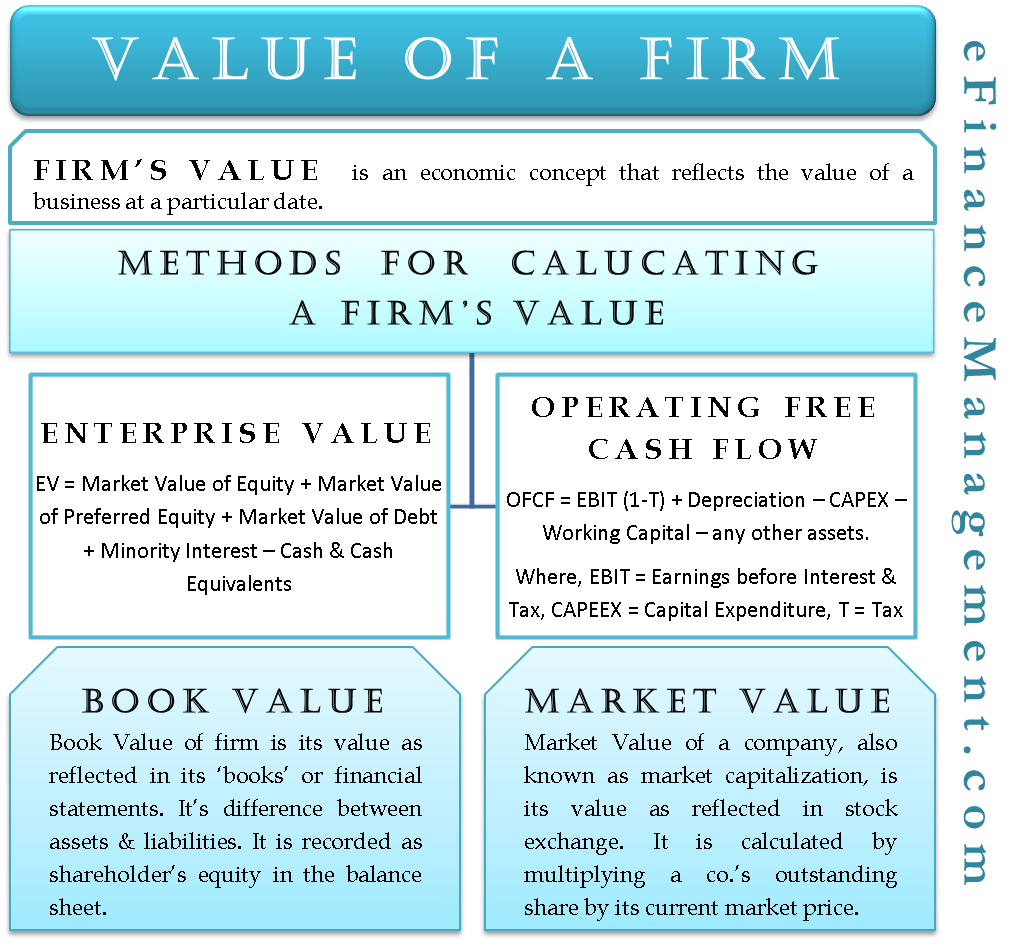

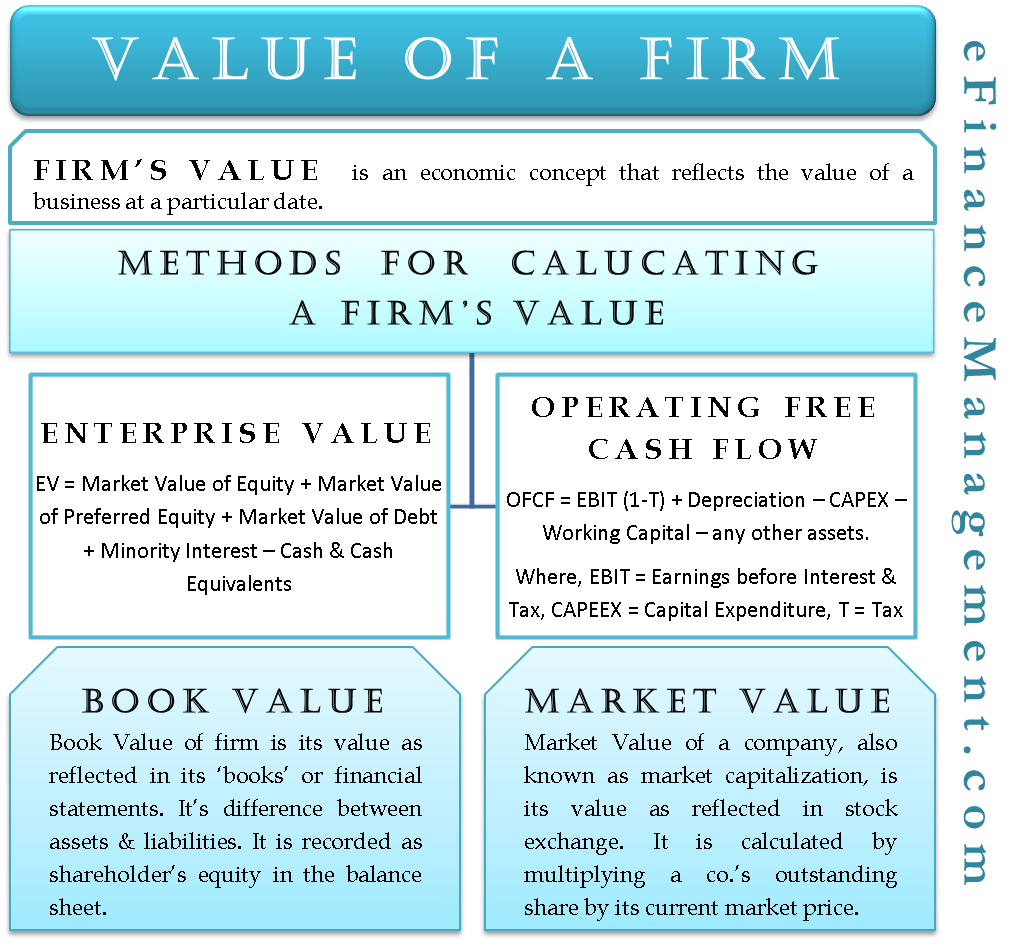

Der Wert einer Firma, auch bekannt als Firm Value (FV), Enterprise Value (EV) ist ein wirtschaftliches Konzept, das den Wert eines Unternehmens widerspiegelt. Es ist der Wert, den ein Unternehmen zu einem bestimmten Zeitpunkt verdient. Theoretisch ist es ein Betrag, den man zahlen muss, um eine Geschäftseinheit zu kaufen / zu übernehmen. Wie ein Vermögenswert kann der Wert eines Unternehmens entweder auf der Grundlage des Buchwerts oder des Marktwerts bestimmt werden. Aber im Allgemeinen bezieht es sich auf den Marktwert eines Unternehmens. EV ist ein umfassenderer Ersatz für die Marktkapitalisierung und kann nach mehr als einem Ansatz berechnet werden.

Berechnung des Unternehmenswerts

Der Wert eines Unternehmens ist im Wesentlichen die Summe der Forderungen seiner Gläubiger und Aktionäre. Daher besteht eine der einfachsten Möglichkeiten, den Wert eines Unternehmens zu messen, darin, den Marktwert seiner Schulden, seines Eigenkapitals und seiner Minderheitsbeteiligung zu addieren. Zahlungsmittel und Zahlungsmitteläquivalente würden dann abgezogen, um zum Nettowert zu gelangen.

- Wert eines Unternehmens – Definition

- Berechnung des Unternehmenswerts

- Buchwert eines Unternehmens

- Marktwert eines Unternehmens

EV = Marktwert des Stammkapitals + Marktwert des Vorzugskapitals + Marktwert der Schulden + Minderheitsbeteiligung – Barmittel und Investitionen.

Einer der Gründe, warum das Konzept der EV mehr Bedeutung als die Marktkapitalisierung gewonnen hat, ist, dass ersteres integrativer ist. Neben dem Eigenkapital umfasst es den Wert von Schulden sowie Barreserven, die eine wichtige Rolle bei der Bewertung eines Unternehmens spielen. Ein Käufer müsste die Schulden eines Unternehmens bei der Übernahme des Unternehmens begleichen, und dies könnte aus den bei dem Unternehmen verfügbaren Zahlungsmitteln und Zahlungsmitteläquivalenten ausgeglichen werden.

Ein weiterer solider Ansatz zur Berechnung des Wertes eines Unternehmens besteht darin, den Barwert seiner zukünftigen operativen freien Cashflows zu bestimmen. Die Idee ist, einen Vergleich zwischen zwei ähnlichen Firmen zu ziehen. Mit ähnlichen Firmen meinen wir ähnliche Größe, gleiche Branche usw. Das Unternehmen, dessen Barwert der zukünftigen operativen Cashflows besser ist als das andere, zieht eher eine höhere Bewertung der Anleger an. Der operative Free Cashflow (OFCF) wird berechnet, indem der Steuersatz angepasst, Abschreibungen addiert und der Betrag der Investitionen, des Betriebskapitals und der Änderungen der sonstigen Vermögenswerte vom Ergebnis vor Zinsen und Steuern abgezogen wird. Die Formel zur Berechnung des OFCF lautet wie folgt:

OFCF = EBIT (1–T) + Abschreibung – CAPEX – Working Capital – sonstige Vermögenswerte

Wobei

EBIT = Ergebnis vor Zinsen und Steuern,

T = Steuersatz

CAPEX = Investitionen

Berechnung OFCF gibt auf diese Weise ein genaueres Bild der zahlungsmittelgenerierenden Fähigkeiten eines Unternehmens. Sobald der OFCF berechnet ist, kann man einen geeigneten Diskontsatz verwenden, um den Barwert des OFCF zu ermitteln. Auf der Grundlage der Summe aller Barwerte zukünftiger operativer Cashflows kann man entscheiden, ob man ein Unternehmen übernimmt oder nicht.

Während die oben genannten Ansätze umständlich erscheinen mögen, kann man auch Unternehmensbewertungsrechner verwenden. Der Wert eines Firmenrechners kann Käufern und Verkäufern helfen, den wahren Wert eines Unternehmens in kürzester Zeit zu bestimmen. Für verschiedene Branchen wurden von Finanzexperten verschiedene Unternehmensbewertungsrechner entwickelt.

Buchwert eines Unternehmens

Wie der Name schon sagt, ist der Buchwert des Unternehmens sein Wert, der sich in seinen Büchern oder Abschlüssen widerspiegelt. Es ist die Differenz zwischen den Vermögenswerten und Verbindlichkeiten eines Unternehmens gemäß seiner Bilanz. Es wird als Eigenkapital in der Bilanz ausgewiesen. Dies ist der wahre Wert des Geschäfts, wenn seine Verbindlichkeiten von seinen Vermögenswerten abgerechnet werden.

Wenn das Unternehmen ABC beispielsweise ein Gesamtvermögen von 500 Millionen US-Dollar und eine Gesamtverbindlichkeit von 450 Millionen US-Dollar hat, beträgt der Buchwert des Unternehmens 50 Millionen US-Dollar (berechnet durch Abzug des Wertes der Verbindlichkeiten von dem der Vermögenswerte). Dies bedeutet, dass ein Unternehmen XYZ, wenn es das Unternehmen ABC kaufen soll, 50 Millionen US-Dollar aus der Tasche ziehen muss, den tatsächlichen Buchwert des Kaufs des Unternehmens ABC.

Marktwert eines Unternehmens

Der Marktwert eines Unternehmens, auch Marktkapitalisierung genannt, ist sein Wert, der sich an der Börse widerspiegelt. Er wird berechnet, indem die ausstehende Aktie eines Unternehmens mit dem aktuellen Marktpreis multipliziert wird.

Wenn beispielsweise das Unternehmen ABC 10 Millionen ausstehende Aktien hat und der Marktpreis jeder Aktie 50 US-Dollar beträgt, beträgt der Marktwert des Unternehmens 500 Millionen US-Dollar, vorausgesetzt, es werden nur Stammaktien auf dem Markt ausgegeben.

Marktwert und Buchwert des Unternehmens sind zwei verschiedene Konzepte. Es besteht die Möglichkeit eines großen Unterschieds zwischen dem Buchwert und dem Marktwert eines Unternehmens zu einem bestimmten Zeitpunkt.

Fazit

Welcher Ansatz zur Berechnung des Wertes eines Unternehmens verfolgt werden muss, hängt von dem betreffenden Unternehmen ab. Ob der Buchwert oder der Marktwert eines Unternehmens bei der Kaufentscheidung berücksichtigt werden soll, ist eine politische und strategische Entscheidung. Man kann Unternehmen engagieren, die sich ausschließlich mit der Schätzung des wahren Wertes von Unternehmen befassen.1,2