- Come funziona il costo di acquisizione del cliente (CAC)?

- Perché prestare attenzione a CAC (e come utilizzare la formula)

- Perché customer lifetime value (LTV) è importante

- Esempio 1: Una concessionaria di auto

- Esempio 2: Un business SaaS

- Una parola su CAC nella vendita al dettaglio

- CAC Trucchi

- Che dire dei clienti abituali guidati dalla stessa spesa di marketing?

- Migliorare CAC e LTV

- Modi per migliorare CAC

- CAC:LTV: Il rapporto magico

Come funziona il costo di acquisizione del cliente (CAC)?

Uno sguardo ad alcuni dei principi alla base CAC, CLV, LTV e tutti quegli altri acronimi…

Siamo tutti d’accordo che ci sono un sacco di metriche per misurare l’esecuzione di qualsiasi attività commerciale.

Ma ascolta, costo di acquisizione del cliente (da qui, ‘CAC’, perché ammettiamolo, è un boccone…) è una delle metriche più critiche là fuori.

Ecco la linea di fondo:

Non riescono a capirlo, e il vostro business affonderà.

Afferrarlo e lavorare con esso… E sarete su una pista veloce per il successo.

Il calcolatore CAC sopra ti fornirà un quadro per elaborare un numero approssimativo per la tua attività.

Se vuoi capire come farlo da solo (con più precisione), continua a leggere.

Perché prestare attenzione a CAC (e come utilizzare la formula)

Business 101 dice questo:

Se hai un prodotto, devi venderlo.

Ciò significa ottenere clienti-e di solito, dovrai pagare per ottenere quei clienti.

Tale pagamento potrebbe assumere qualsiasi forma; potrebbe essere la pubblicità su Facebook, l’acquisto di annunci tramite Google AdWords, l’invio di volantini alle cassette delle lettere della gente o in piedi su un angolo di strada cercando di firmarli.

Qualunque sia il metodo scelto, dovrai pagare per questo (sì… anche l’ultimo-è un costo di tempo!).

L’IMPORTO che dovrai pagare, al livello più elementare, è il tuo CAC. Spendere Facebook 100 su Facebook per ottenere il vostro primo cliente? Il tuo CAC è 1 100. Spendi 1 100 su PPC e 5 50 su volantini spediti e finisci con due clienti? Il tuo CAC è 7 75 (customers 150 / due clienti).

Questa semplice spiegazione illustra l’acquisizione di nuovi clienti il costo formula, che assomiglia a questo:

Nel nostro calcolatore di sopra, vedrai che abbiamo chiesto di somma la maggior parte del core ingressi in CAC formula, ma si può facilmente dividere CAC da canale dividendo l’importo totale che avete speso su un unico canale, il numero di clienti che ha prodotto.

Perché customer lifetime value (LTV) è importante

Per costruire un business vitale, le entrate da un cliente DEVONO superare i soldi che hai speso per acquisire quel cliente.

Ecco perché dovresti accoppiare CAC con LTV – e perché abbiamo fatto sopra) – è una misura della redditività.

Per molte aziende, questo potrebbe essere molto semplice – se vendi auto, ad esempio, le persone compreranno molto raramente e quindi il valore totale di quel cliente è probabilmente solo il profitto su una macchina.

Esempio 1: Una concessionaria di auto

Immaginiamo una concessionaria di auto che vende dieci auto a settimana e non vede mai alcuna attività ripetuta.

Ogni auto costa $15.000, e il profitto che il concessionario farà sul veicolo è $3.000-dandole un profitto lordo di $30.000.

Tuttavia, per tenere il passo che il flusso di clienti auto-acquisto, il concessionario sta spendendo ads 25.000 su annunci sui giornali ogni settimana.

Dividendo che $25.000 per i dieci clienti significa che il suo CAC è $2500.

Questo è un margine più sottile di quanto potremmo aver ipotizzato sui ricavi settimanali di $150.000 – a causa dell’alto CAC, il suo profitto settimanale è di soli 5 5000.

O $500 per unità.

Ma per la maggior parte delle aziende, le persone compreranno più di una volta, visitando ripetutamente un negozio o pagando mensilmente su una carta di credito (come nel caso delle aziende SaaS).

Ora il calcolo CAC diventa più complicato perché dobbiamo calcolare il valore del cliente per tutta la sua vita (noto come lifetime value o customer lifetime value… o LTV o CLTV).

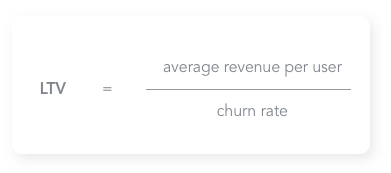

Per le aziende SaaS, LTV si presenta così:

Se volete maggiori informazioni sul calcolo LTV, si consiglia theChartMogul Ultimate Guide to SaaS Customer Lifetime Value.

Esempio 2: Un business SaaS

Immaginiamo un business SaaS che mantiene i propri clienti per 12 mesi, in media.

Ora, ogni mese, i loro clienti li pagano average 100 in media, il che significa che nel corso della vita del cliente, consegneranno una media di $1200.

Ora immagina che la società abbia speso month 1000 per il marketing e le relative spese il mese scorso e abbia acquisito cinque clienti, rendendo il loro CAC $200.

Armati di queste due cifre (supponendo che l’LTV non cambi), possiamo dedurre che la redditività per cliente è di $1000.

Per altri tipi di attività, potrebbero esserci modi migliori per calcolare il valore totale di un cliente nel tempo trascorso con l’azienda o il prodotto.

Una parola su CAC nella vendita al dettaglio

I rivenditori tendono a utilizzare metodi avanzati per calcolare CAC perché la durata della vita dei clienti tende ad essere più lunga e la spesa media tende ad essere più breve. Se immaginate il numero di volte che si pop in Target durante la vostra vita (non importa dove la posizione) e quanto si spenderà lì, vedrete come capire questa quantità di denaro può essere pazzesco difficile.

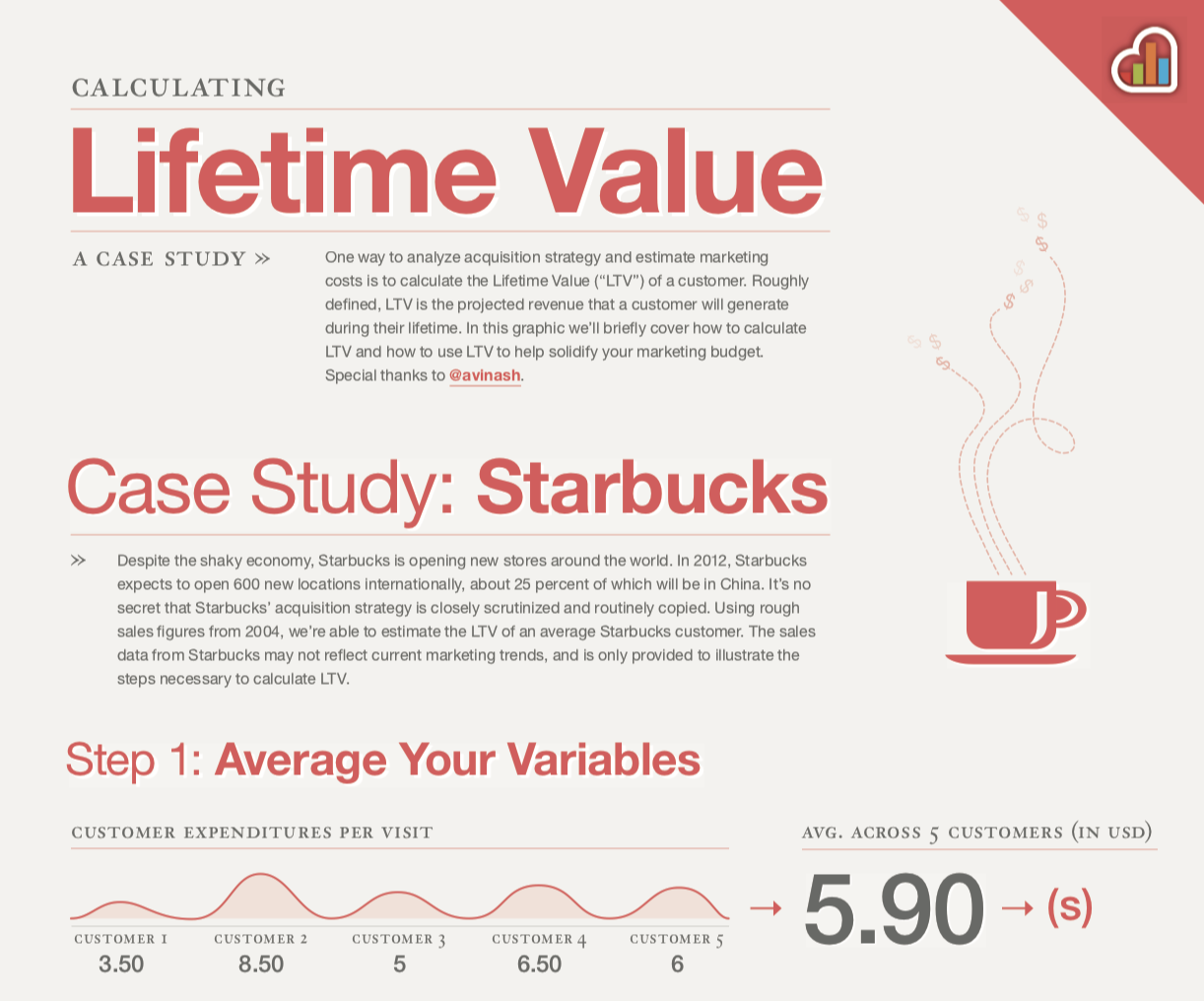

In questo fantastico file PDF,Kissmetrics e Avinash Kaushik hanno suddiviso il calcolo LTV usando Starbucks come esempio.

Credit: Kissmetrics

Spoiler-il cliente medio vale un enorme $14k a Starbucks nel corso della loro vita, ma la metodologia utilizzata per raggiungere quella cifra vale la pena prestare attenzione, soprattutto perché ci sono diverse formule potenziali in gioco.

CAC Trucchi

Se vuoi calcolare CAC usando più della semplice calcolatrice sopra, ci sono un paio di trucchi che dovresti sapere.

Prima di tutto, CAC può avere un LUNGO tempo di consegna. Se stai vendendo auto, potrebbe essere di tre mesi tra qualcuno vedendo i tuoi annunci e, infine, l’acquisto della macchina. Se stai guardando un mese di spese di marketing e confrontandolo con quel mese di vendite, stai facendo qualcosa di sbagliato.

In secondo luogo, ci sono un sacco di costi che i calcolatori e le formule tradizionali lasciano fuori – abbiamo cercato di includerne alcuni nella calcolatrice, ma non avremo pensato a tutti loro.

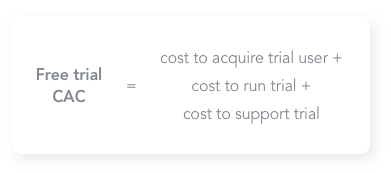

Per produrre un CAC accurato è necessario calcolare i costi associati come il tempo del personale, gli abbonamenti ai prodotti relativi al marketing (web hosting, ad esempio) e altre spese nascoste come gli sconti offerti in materiali promozionali o il tempo di supporto impiegato per supportare qualcuno che ha effettuato una prova gratuita o un test drive.

Ad esempio, ci sono molteplici considerazioni nel calcolo del costo di acquisizione del cliente per i clienti che hanno aderito tramite una prova gratuita:

In terzo luogo, è necessario conoscere molto bene i clienti.

Questo è un problema particolare per le aziende di mattoni e malta, che non sempre sanno quando un cliente è entrato per la prima volta e quante volte visiterà successivamente (vedi l’esempio di Starbucks sopra).

Dovrai decidere come trattare i clienti abituali nei tuoi calcoli CAC-in genere sbagliavamo sul lato della cautela e li scontavamo del tutto. Tuttavia, tratteremo questo più nella prossima sezione…

Che dire dei clienti abituali guidati dalla stessa spesa di marketing?

Una domanda comune quando si lavora con lifetime value è come trattare con i clienti che sono stati ‘riattivati’ dal marketing.

Ad esempio, immagina che un annuncio di $100 per un panificio in un giornale locale porti a due nuovi clienti, ma richiede anche a un cliente che non ha acquistato negli ultimi due anni di provare di nuovo il panificio. Come dovremmo affrontare questo?

Tecnicamente CAC è il costo per acquisire un NUOVO cliente – per i puristi là fuori, il cliente abituale dovrebbe essere ignorato del tutto.

Tuttavia, nel mondo reale, questo non è un calcolo equo e la maggior parte delle aziende ripartirà parte della spesa pubblicitaria come spesa di “riattivazione”. Quindi, forse il conto totale di $100 per l’annuncio è scontato del 10%, il che significa che il CAC è di 4 45 piuttosto che $50 (perché l’annuncio speso per acquisire quei nuovi clienti è ora 9 90).

La difficoltà, soprattutto offline, è sapere da quanto sconto. A meno che tu non sappia per certo che x% dei lettori ha già visitato il panificio, è quasi impossibile da fare – quindi dovrai indovinare.

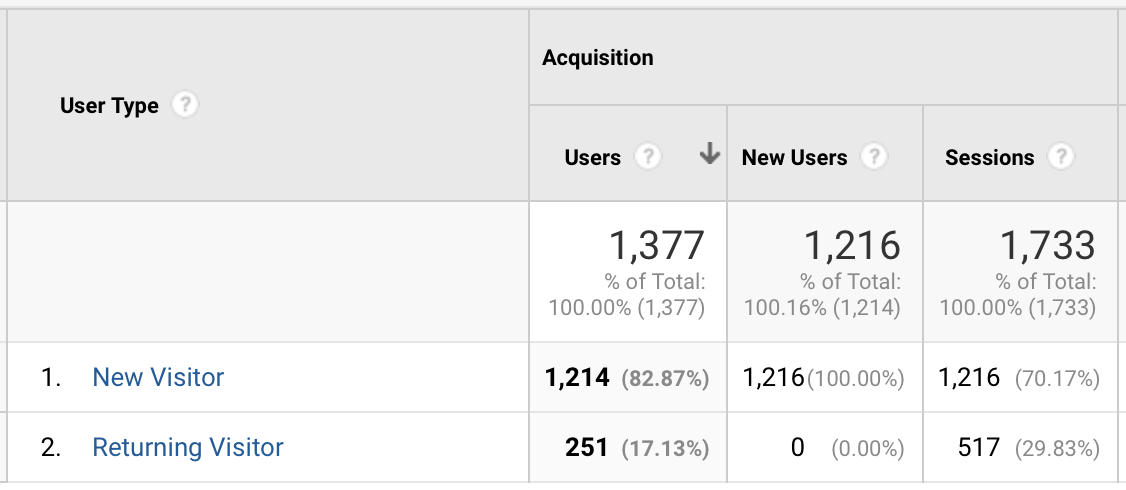

Online, le cose sono un po ‘ più facili, perché la maggior parte dei software di analisi decente (incluso Google Analytics) può determinare se un visitatore è stato al sito prima.

Google Analytics New vs Returning Report

Quindi se una campagna pubblicitaria di Facebook 100 su Facebook ha prodotto gli stessi risultati, sarebbe ragionevolmente facile vedere che (ad esempio) il 20% del traffico aveva già visitato prima e quindi solo 8 80 della spesa dovrebbe essere trattato come “nuovo” CAC spendere (dandoci un CAC di $40).

Migliorare CAC e LTV

La matematica di base ci dice che possiamo migliorare le metriche di un’azienda in due modi: ridurre il costo di acquisizione del cliente o migliorare il lifetime value del cliente.

Il miglioramento del CAC può essere ottenuto ottimizzando le spese di marketing, riducendo i canali di spreco, migliorando il targeting, utilizzando metodi di distribuzione più gratuiti o meno costosi (ad esempio, contenuti virali, partnership o offerte freemium) o riducendo le ore totali per affare (per ridurre i costi delle persone).

Le aziende online possono anche migliorare il CAC aumentando il tasso di conversione del sito, che può essere molto più efficiente rispetto all’ottimizzazione delle spese di marketing.

Ad esempio, con un tasso di conversione del 5%, 50 persone diventeranno clienti ogni 1000 visitatori. Se un visitatore costa average 3 in media, questo è spend 3000 nella spesa di marketing per 50 clienti, che è un CAC di $60 per cliente.

Tuttavia, con un tasso di conversione del 6%, 60 persone diventeranno clienti ogni 1000 visitatori. Improvvisamente, il CAC scende a 5 50, un calo del 16%. Questo è un modo molto migliore per migliorare il CAC rispetto al taglio della spesa di marketing del 16%.

Modi per migliorare CAC

- Migliorare l’efficienza della spesa di marketing

- Aumentare la viralità del prodotto

- Ridurre le spese del personale di vendita/marketing

- Ottimizzazione della conversione

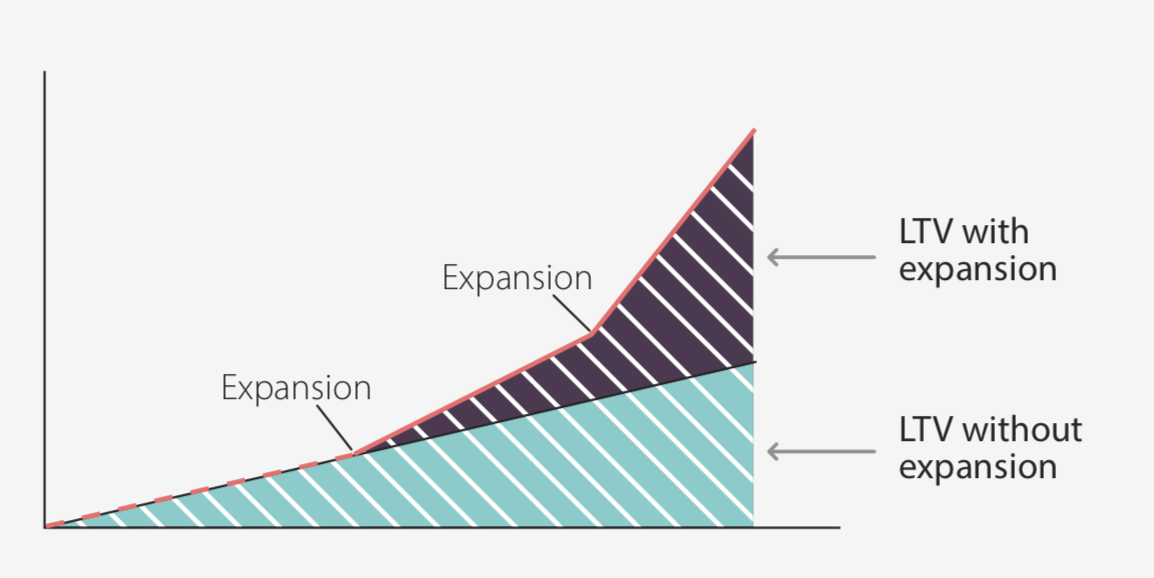

Migliorare il lifetime value è un gioco di palla completamente diverso: è una metrica che parla della qualità del tuo rapporto con il cliente e come integrale il vostro business è a loro.

Aumentare la “vita” del cliente (nota anche come fidelizzazione del cliente) è un modo per affrontare il miglioramento del valore a vita: impedire a un cliente di sfornare così presto e spenderà di più durante la sua vita.

Tuttavia, le migliori aziende combinano una maggiore fidelizzazione con un aumento costante della spesa nel tempo, in modo che diventino più preziose per l’azienda man mano che progrediscono nel loro tempo come cliente.

Credito: Churnmetrics

Se ti sei iscritto a un conto bancario “starter” da adolescente e hai firmato un mutuo ipotecario con la stessa banca di un adulto 20 anni dopo, hai visto questo in azione. Ragazzi vale la pena di nulla come clienti bancari (come hanno depositi minimi e senza oneri finanziari), ma mantenere un adolescente in giro fino a quando sono pronti per $xxx,xxx prestito con la banca è una mossa intelligente – che è il motivo per cui le banche di investire così tanto in negozi come questo appeal per i giovani adulti:

Credito: FRANK da OCBC Singapore

CAC:LTV: Il rapporto magico

Nel caso in cui non abbiamo lavorato abbastanza, CAC deve essere misurato contro LTV per essere utile – messi insieme, formano un rapporto magico che è utile come metrica interna e anche come indicatore per valutare la salute di un’azienda.

Di norma, gli investitori cercheranno spesso un rapporto CAC / LTV di tre come numero sano per un’azienda: l’acquisizione di un cliente non dovrebbe costare più di un terzo delle entrate generate dal cliente.

Con un numero superiore a tre, probabilmente c’è spazio per crescere, investendo in più canali di marketing. A meno di tre, i margini sono schiacciati e l’headroom totale per il business può essere messo in discussione.

Armati di tutta questa teoria, non dovrebbe essere un tratto per calcolare il proprio CAC e LTV, se si utilizza la calcolatrice di cui sopra o no.

Si spera che, sebbene sia necessaria nuance, CAC e LTV rimangono due delle metriche più utili che le aziende hanno.