Få ditt økonomiske hus i orden før du tar sjansen.

Velkommen til # Adulting, den ultimate sammenbrudd for alle dine voksne behov. Disse artiklene er her for å hjelpe deg å føle deg mindre alene og svare på alle dine personlige, økonomiske og karriere spørsmål som ikke ble besvart i skolen (ingen dom, vi får det!). Enten du er ute etter å finne ut hvordan du takler klesvask eller du vil ha en dyp oversikt over hvordan du lager en spareplan—vi har det du trenger. Kom tilbake hver måned for å finne ut hvilke livsferdigheter vi oppgraderer neste og hvordan.

kvinner og finans. Vi vet alle at vi skal gjøre visse ting for å sette oss opp for komfortable futures, men ofte vet vi ikke hvor vi skal begynne. Eller enda bedre, vi har en ide, men er overveldet av alle detaljer. Vi får Det: Ord Som investering og pensjonsfond er ikke akkurat sexy. Faktisk, ifølge en studie utført Av Merrill Lynch bank i samarbeid Med Age Wave, vil 61 prosent av kvinnene heller snakke om sin egen død enn om penger. Seriøst?!

vi tror å håndtere din økonomi er ikke bare sexy, men empowering. Mens investering er en stor formuesgenerator, vet vi ikke at alle er klare (eller har midler tilgjengelig) for å sette pengene sine inn i noe som virker skummelt og til og med litt ustabilt-aka » markedet.»

Derfor snakket Vi Med Lorna Kapusta, leder av kvinnelige investorer hos Fidelity, for å snakke om hva du bør gjøre for å sette deg opp for det neste trinnet, selv om du vet at det ikke er akkurat nå (som forresten er helt greit!).

Finans er heller ikke et one-size-fits-all-emne. Det er dypt personlig og kan utløse alle slags følelser om stabilitet, våre mål og ideen om at vi trenger å gi, ikke bare for oss selv, men våre fremtidige familier. Så før vi begynner, ta et dypt pust—du gjør sannsynligvis allerede noen av disse tingene.

- Enkle trinn å ta før du begynner å investere:

- 2 dra nytte av disse pensjonsytelsene.

- 3skriv ned dine økonomiske behov og mål.

- hvis det hjelper, kan du prøve å lage En t-chart og dele den opp i tre kolonner, en for hver av pengene bøtter.

- 4lag et fleksibelt budsjett.

- 5 gi deg selv litt nåde.

- Alle Emner I Lifestyle

- Bli Med I Vårt Nyhetsbrev Troppen!

Enkle trinn å ta før du begynner å investere:

før du begynner å investere pengene dine, la oss dekke det grunnleggende. Vi vet alle at det generelt er en god ide å sørge for at vi har noen besparelser i nødstilfeller, men hvor mye er* virkelig * nødvendig?

Mens Det ikke er noe bestemt beløp du burde ha spart før Du begynner å investere, anbefaler Kapusta å ha seks måneders utgifter samlet på en konto (spesielt for leie, forsikringsutbetalinger og alt annet du kan betale månedlig) for å forberede deg på det uventede. Du vet, som for de gangene dekkene dine blåser ut og må byttes ut eller når du slipper telefonen og trenger skjermen fast ASAP.

«Så lenge du har tre til seks måneders utgifter, kan du være på et mer komfortabelt sted fordi du vet at du har noe å tappe inn,» Sier Kapusta. «Livet skjer.»

2 dra nytte av disse pensjonsytelsene.

ja, pensjonering kan virke som langt unna når du er i 20-eller 30-årene, men det er en realitet som er bedre å tenke på nå enn å angre på ikke å planlegge for senere. «Hvis du kan ta vare på pensjonen din nå, selv om det føles langt unna, «sier Kapusta,» vil pengene vokse og virkelig legge opp når du trenger det.»

Hun foreslår at hvis firmaet ditt tilbyr en 401 (K) plan (som bare er den tekniske termen for en pensjonssparingsplan som er sponset av en arbeidsgiver), dra nytte av det. Hennes team anbefaler vanligvis å sette 10-15 prosent av lønnsslippet mot det, men hvis det høres ut som mye, skyt for prosentandelen din bedrift matcher. Mange selskaper vil matche (og dermed doble) beløpet du legger til side, som vanligvis er opptil seks prosent. Så hvis du kan prøve å bidra med en del av det, er du i god form for det tilsynelatende langt fremtidige målet.

og for de som jobber freelance eller eier en bedrift, ikke bekymre deg! Du kan fortsatt ha personlige kontoer som du kontrollerer deg selv ved å sette dem opp gjennom en online megler som fungerer på samme måte. Disse er Kjent Som Tradisjonelle IRA-eller Roth IRA-kontoer, avhengig av hvilken TYPE du trenger. For denne planen, investere så mye som du føler deg komfortabel med å gjøre det er innenfor budsjettet. Mens det er viktig å redde, er det viktig å leve også.

Bunnlinjen: Det er aldri for tidlig å begynne å tenke på pensjon, og hvis du får økonomien din for å spare for det nå, vil du finne at du har mer wiggle-rom for å investere (og ikke stress) senere.

PS Å Registrere seg i et pensjonsfond er teknisk en form for investering, så du gjør allerede pengene dine for deg ved å komme ombord med dette.

3skriv ned dine økonomiske behov og mål.

når de to grunnleggende er ute av veien, kan du sette deg ned og tenke på hva du trenger fra pengene dine. Sparer du til ditt fremtidige bryllup? En forskuddsbetaling på et hus? Endelig å kunne betale av studielån?

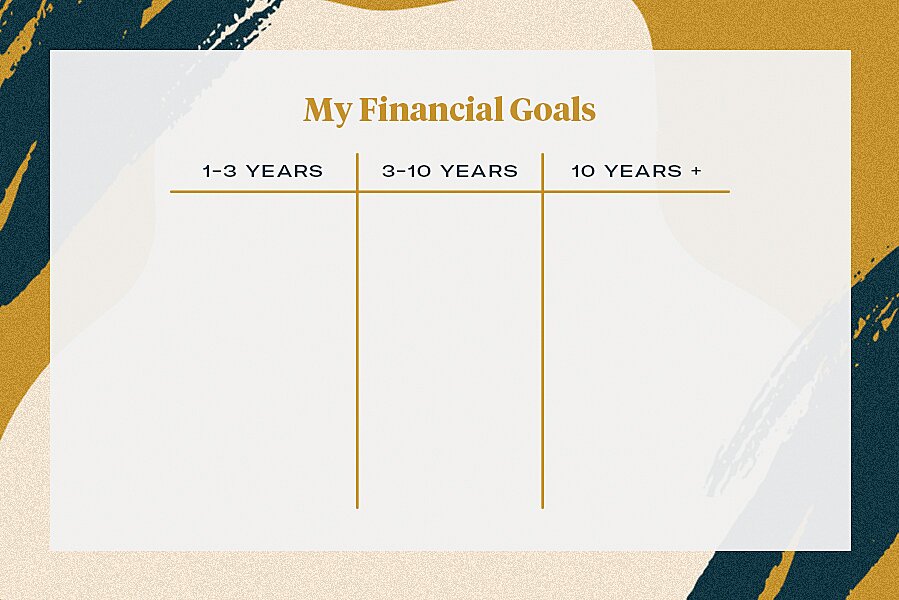

Å ta en titt på ditt store økonomiske bilde vil gi deg klarheten du trenger å føle på toppen av ditt økonomiske spill, i stedet for å bli overveldet av det. Kapusta anbefaler å se på dine økonomiske mål i tre «bøtter»: ett til tre år, tre til 10 år og 10 år pluss.

hvis det hjelper, kan du prøve å lage En t-chart og dele den opp i tre kolonner, en for hver av pengene bøtter.

Last ned det utskrivbare økonomiske diagrammet her.

Et eksempel Kapusta gir er hennes hyppige brudepike status i slutten av 20-årene. Å Vite at hun trengte en ekstra bit av penger i hennes budsjett i at ett til tre år bøtte, hun priset at i hennes besparelser for denne tidsperioden. Visualisere hva hun trengte å ha tilgjengelig i hver tidsramme hjalp henne prioritere disse midlene.

Mens disse målrettede besparelsene skal være skilt fra nødsparingene dine (Du kan til og med åpne separate sparekontoer og tittel dem basert på dine mål), understreker Kapusta at de fleste normale bankkontoer ikke tjener deg nok renter på pengene.

«Det viktigste–og du bør til og med gjøre dette for deg nødbesparelser – er å sørge for at du legger pengene dine på et sted hvor du tjener renter på det,» sier hun. Se på sparekontoer med høy avkastning som vil tjene deg en prosent eller mer på pengene dine. På den måten mister den ikke sin verdi ved å sitte i en bank. Tross alt jobbet du hardt for det.

«Det er viktig å starte tidlig på grunn av kraften i compounding,» Kapusta forklarer. «Virkeligheten er at pengene dine vokser og tjener penger. Selv små mengder gjør en så stor forskjell.»

4lag et fleksibelt budsjett.

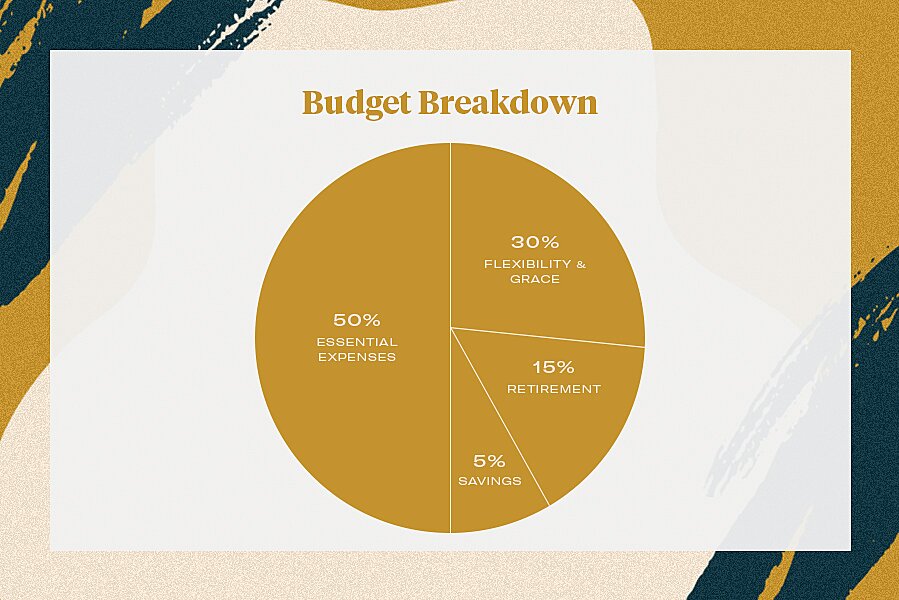

Stive budsjetter virker ikke. De er clunky og legger press på deg for å kutte ut ting som gjør deg glad (som de brunsjplanene eller en helgetur med jentene). Derfor Har Kapusta og hennes team et fleksibelt budsjettbrudd på plass. Det handler mer om å være oppmerksom på hvor dine hardt opptjente penger går i stedet for det gamle grin-and-bear-it—mantraet hvor du krymper hver gang du sjekker bankkontoen din-vi har vært der.

I Stedet sier hun å streve for: 50 prosent av inntektene dine mot viktige utgifter, 15 prosent mot pensjon, og fem prosent mot besparelser. På den måten er du igjen med 30 prosent av lønnsslippet ditt for å spare eller bruke som du trenger. Det kan gå mot å betale ned lån, legge til dine målrettede sparekontoer, eller, la oss innse det, i en storby, mot leien din (hei, New York). På denne måten er det noen pusterom skreddersydd til dine personlige behov og livsstil.

5 gi deg selv litt nåde.

Kanskje Kapustas beste råd er hva hun ville ha likt å fortelle sitt yngre selv:

Ting endres, og mens lønn og mål for de neste 10 årene er bundet til å svinge over tid, er det viktigste å føle seg trygg og informert om hvor pengene dine kommer fra, og hvor det går.

etter å ha tatt vare på disse enkle trinnene, kan alt ekstra du gjør gå mot å investere—og du kan føle deg bedre om det, og vite at basene dine er dekket. Glad voksen!

Alle Emner I Lifestyle

Bli Med I Vårt Nyhetsbrev Troppen!

Få daglige oppdateringer på dine favoritt kjendiser, stil og motetrender pluss råd om relasjoner, sex og mer!